📉 Marchés sous tension : signaux contradictoires entre capitulation, désinflation et reprise immobilière

Une semaine où tout s’entrechoque : entre signaux tactiques ultra-bullish sur les actions US, fuites massives sur la tech et les cryptos, revirement des anticipations de la Fed, désinflation en Europe… et un marché immobilier parisien qui redémarre enfin.

1. BETI : un signal tactique très favorable pour les actions américaines

2. S&P 500 – Explosion du volume de puts : un signal tactique historiquement associé à des points bas

3. Tech US : Les sorties de capitaux atteignent un record historique

4. Fed : Les marchés de prédiction se retournent brusquement sur la décision de décembre

5. Crypto : 2ᵉ plus forte vague de sorties de capitaux jamais enregistrée depuis 2019

6. Europe : Le ralentissement des salaires renforce le scénario de désinflation

7. France : une consolidation tardive parce que les efforts antérieurs n’ont pas été faits

8. Paris : première vraie reprise des prix immobiliers depuis 2020

1. BETI : un signal tactique très favorable pour les actions américaines

Commentaire des graphique

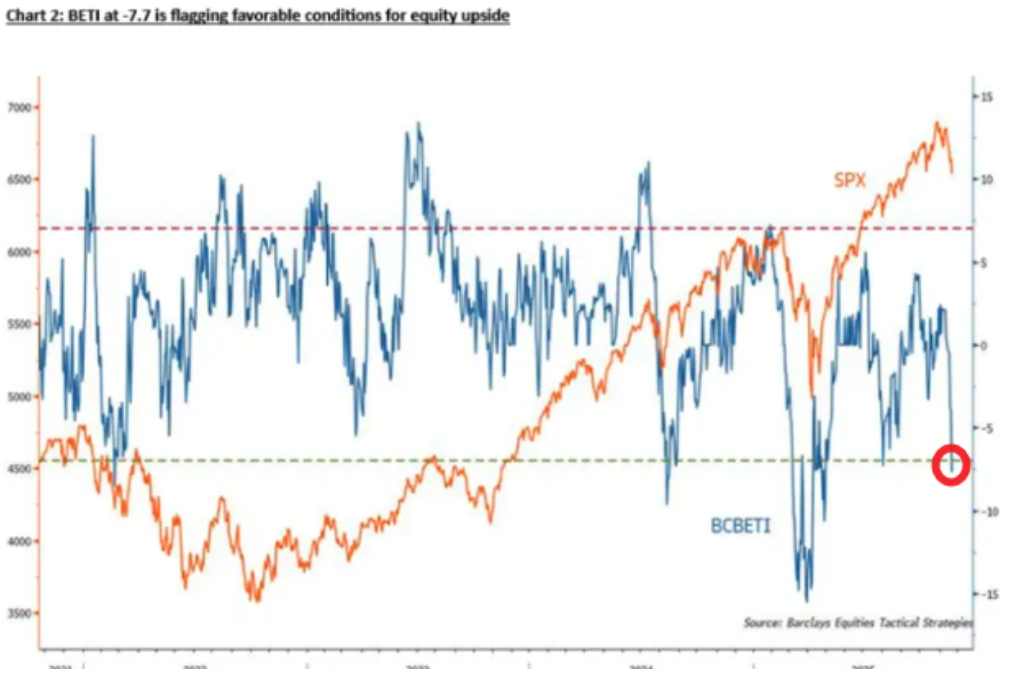

Le graphique montre l’évolution du BETI (Barclays Equities Timing Indicator) en bleu et du S&P 500 en orange.

L’indicateur vient de passer sous –7, un seuil très rare.

Les dernières occurrences (encerclées sur le graphique) correspondent à des phases de stress de marché ou de baisse marquée du sentiment, suivies la plupart du temps d’un rebond des actions américaines.

Analyse et mise en perspective

Le passage du BETI entre –7 et –8 s’est historiquement traduit par :

une performance moyenne du S&P 500 de +6,6 % sur les 42 jours suivants,

une médiane de +5,1 %,

un taux de réussite de 90 % depuis 2015.

Ces statistiques montrent que ce niveau de BETI correspond typiquement à :

un excès de prudence dans le positionnement,

une réduction marquée de l’exposition actions,

un contexte dans lequel une partie du risque négatif est déjà intégrée dans les prix.

Il ne s’agit pas d’un signal “fondamental”, mais d’un signal tactique basé sur la dynamique du positionnement, du flux et du sentiment.

Historiquement, ce type de configuration s’est avéré constructif à court terme, sans préjuger de la tendance longue.

Implication portefeuille

Pour un investisseur, plusieurs points pratiques émergent :

Ce signal milite pour ne pas réduire l’exposition actions dans l’immédiat malgré la volatilité récente.

À court terme (4–8 semaines), la probabilité d’un rebond du S&P 500 est statistiquement plus élevée que la moyenne historique.

...